미 국채금리 안정세에 “파월보다 옐런”…재정적자 경고음은 여전

|

옐런(左), 파월(右) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

16년 만에 5% 선을 뚫었던 미 10년물 국채 금리가 이달 들어 4.6% 선에 머무르고 있다. 금리 급등세에 대한 우려를 의식한 미 재무부가 국채 발행 속도 조절에 나서면서다. 다만 최근 국채금리 급등세가 미 연방정부 재정적자에 기인하는 만큼, 근본적 해결이 필요하다는 목소리도 나온다.

7~9일(현지시간) 미 재무부는 1120억 달러 규모의 국채 입찰에 나선다. 최근 국채 수요에 비해 공급이 늘어나 금리 급등세(가격 하락)를 자극했던 만큼, 시장 예상보다 규모가 줄어들었다. 지난 1일 재닛 옐런 미 재무장관은 장기물보다 단기물의 비중을 키우겠다는 발언도 했다. 장기 금리 급등세가 두드러진 것을 고려한 것이다.

|

미국 국채 10년물 금리 추이 그래픽 이미지. [자료제공=인베스팅 닷컴] |

옐런 장관의 ‘속도조절론’에 시장은 즉각적으로 반응했다. 10년물 국채 금리는 지난달 31일만 해도 4.93%를 기록했는데, 미 재무부의 국채 발행 계획이 나온 뒤 4.73%(1일)로 떨어졌다. 이후 미 연방준비제도(Fed) 연방공개시장위원회(FOMC)와 10월 고용지표 발표가 고금리 장기화 우려를 일부 완화하면서 6일엔 4.64%를 나타냈다. 자카리 그리피스 크레디트사이트 수석전략가는 “장기물을 천천히 늘릴 것이란 재무부 가이던스로 시장에 안도감이 퍼졌다”고 분석했다. 지난주 시장이 제롬 파월 Fed 의장의 FOMC 연설에 더해 옐런 장관에게도 귀를 기울였던 이유다.

미 장기금리가 주목받는 것은 전 세계 장기금리의 기준 역할을 해서다. 미 장기금리가 오르면 각국의 대출금리 상승에도 영향을 준다. Fed도 장기금리를 면밀히 들여다보고 있다. 장기금리 상승으로 가계·기업의 부담이 커지면 기준금리 상승과 비슷한 효과를 가져오기 때문이다. 미 장기금리 향방이 글로벌 경제에서 무게감을 더하고 있는 셈이다.

|

김경진 기자 |

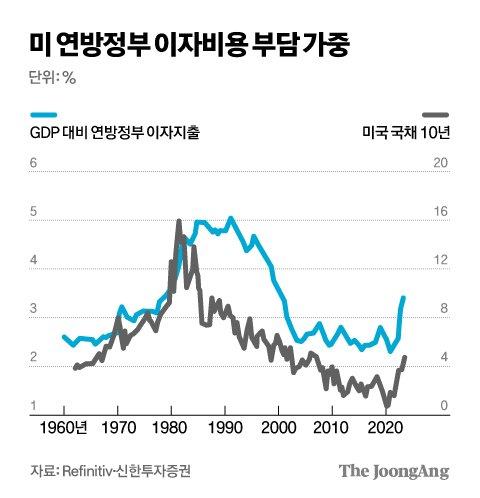

문제는 미 장기금리가 높은 수준에서 고착화할 가능성이 남아 있다는 점이다. 갈수록 커지는 미 연방정부 재정적자를 메우기 위해 국채를 과잉 공급하면 금리 상승을 자극할 수 있어서다. 최근 장기금리가 소폭 하락하긴 했어도 여전히 2007년 이후 가장 높은 수준이다. 글로벌 자산운용사 블랙록은 미 10년물 국채 금리가 5년간 연 5.5% 수준에서 맴돌 것으로 내다봤다. 야데니리서치의 에드 야데니 대표는 “예상보다 적은 국채 공급에도, 부채가 여전히 쌓이고 있다는 사실은 바뀌지 않기 때문에 시장은 금리가 더 오래 더 높은 수준일 것으로 예상하고 있다”고 지적했다. 미 재무부에 따르면 2023 회계연도 재정적자는 1조7000억 달러로 전년 대비 23% 늘었다. 국제통화기금(IMF)은 미 정부 재정적자가 올해 국내총생산(GDP)의 8%를 초과할 것으로 봤다.

대내외적 요건을 고려할 때 미 정부가 돈을 써야 할 일은 쌓여 있다. ▶글로벌 공급망 개편으로 인한 정부 지출 증가 ▶패권전쟁으로 인한 국방비 지출 증가 ▶기후 변화로 인한 녹색 투자 등이다. 특히 미·중 무역분쟁 등에 따라 주요 국가는 해외에 진출한 자국 기업의 생산시설을 국내로 돌리는 리쇼어링 정책 등을 확대하고 있는데, 이는 고비용 구조로 인한 물가상승을 자극할 뿐 아니라 재정 지출을 확대하는 요소다. 미국은 최종 조립이 미국 내에서 이뤄져야 보조금을 지급하는 인플레이션 감축법(IRA) 등을 시행 중이다.

월가에선 향후 국채 공급이 늘어나는 가운데 고금리까지 맞물리는 상황을 우려하고 있다. 미 연방정부의 이자 상환 부담이 커지기 때문이다. 현재 국내총생산(GDP) 대비 정부 이자지출은 3.4%로 지난 10년간 최고 수준이다.

제프리 건들락 더블라인캐피털 회장은 최근 “엄청난 재정적자가 결국 정부의 부채 상환 능력을 압도할 수 있다”며 “현재 금리 수준으로는 정부를 운영할 수 없다”고 경고했다.