몰락한 ‘콘텐츠 명가’ 3Q도 깜깜…CJ ENM, 반등에 안간힘

3Q 컨센선스 영업익 63억원…증권사 예측치 범위 넓어 적자 탈출 ‘불확실’

‘적자’ 티빙에도 손 벌린 CJ ENM, 상환일 도래 부담…자회사 매각도 제동

‘무리한 인수’ 피프스시즌, 시너지 창출 관건…‘반전 카드’ 마련 절실

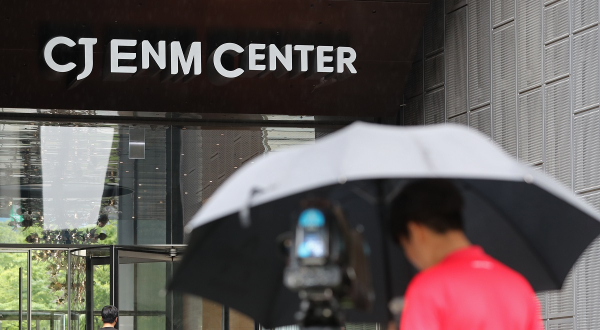

서울 마포구 CJ ENM 사옥. [사진 연합뉴스]

[이코노미스트 정두용 기자] 급격한 경영 악화를 겪고 있는 CJ ENM이 다시 한번 ‘콘텐츠 명가’ 도약을 언급했다. 올해 초부터 이어지고 있는 적자 행보를 끊어내고, 콘텐츠 경쟁력 강화를 통해 반등하겠단 포부다.

CJ ENM은 특히 현재 경영 악화의 주된 이유가 된 자회사 ‘피프스시즌’과의 시너지 창출에 주력하는 모습이다. 피프스시즌은 지분 매입 초기부터 ‘무리한 인수’란 평가를 받아왔다. 인수 후 되레 적자 규모가 커지면서 CJ ENM의 발목을 잡고 있다.

20일 금융정보업체 에프앤가이드가 집계한 내용에 따르면, CJ ENM의 2023년 3분기 실적 컨센서스(최근 3개월간 증권사에서 발표한 전망치 평균)는 매출 1조1599억원이다. 영업이익은 63억원을 올릴 것으로 전망됐다. 컨센서스 대로 실적이 나온다면 올해 초부터 이어진 적자 행보를 올 3분기에 끊어내는 셈이다.

다만 올 3분기에 흑자전환을 이룬다고 하더라도, 영업이익 규모가 크지 않을 것으로 전망돼 연간 적자는 불가피해 보인다. 실제로 올 3분기 컨센서스와 전년 같은 기간 실적을 비교하면 두드러진 경영 악화가 확인된다. 올 3분기 매출 컨센선스는 전년 동기 대비 1.58% 감소한 수치다. 영업이익은 무려 75.29% 감소할 것으로 전망됐다.

더욱이 올 3분기 흑자전환도 확실치 않다. 증권사별 영업이익 예측 폭이 과도하게 넓기 때문이다. 매출 규모는 1조1000억원 전후로 비교적 비슷한 범위에서 예측치가 나왔다. 그러나 영업이익 전망은 586억원(최곳값)부터 267억원 손실(최젓값)까지 형성돼 있다. 평균치로 63억원이 나오긴 했지만, 흑자전환을 확언하기 어렵단 의미다. 이는 그만큼 CJ ENM 사업의 불확실성이 크다는 방증이기도 하다. CJ ENM의 2023년 3분기 실적 발표는 오는 11월 8일로 예정돼 있다.

‘적자 자회사’ 티빙에도 손 벌린 CJ ENM…빌리프랩 매각도 ‘제동’

2022년까지만 하더라도 CJ ENM의 경영 상황은 ‘적자를 걱정할 수준’은 아니었다. 2022년도 연간 영업이익률이 전년 대비 5.49%포인트 하락한 2.87%로 집계되며 수익성 악화를 보이긴 했지만, 매출 규모가 크게 성장했기 때문이다. 2022년도 연간 매출은 전년 대비 34.9% 상승하며 4조5000억원을 돌파, 사업 외연 확장을 이루기도 했다.

회사의 연결 기준 연간 실적은 구체적으로 ▲2018년 매출 2조3604억원, 영업이익 1821억원 ▲2019년 매출 3조7897억원, 영업이익 2694억원 ▲2020년 매출 3조3912억원, 영업이익 2721억원 ▲2021년 매출 3조5524억원, 영업이익 2969억원 ▲2022년 매출 4조7922억원, 영업이익 1374억원을 각각 기록했다.

적자 행보가 시작된 건 올 1분기부터다. 회사는 이 기간 매출 9490억원, 영업손실 503억원을 올렸다. 올 2분기 역시 매출 1조489억원, 영업손실 304억을 기록했다. 올 상반기 누적 당기순손실만 2197억원이다.

티빙 로고. [제공 티빙]

CJ ENM은 경영이 급격하게 악화하자 동영상온라인서비스(OTT) 플랫폼을 운영하는 자회사 ‘티빙’에도 손을 벌렸다. CJ ENM은 티빙과 600억원 단기 차입 계약을 지난 6월 30일 체결했다. 운영 자금 마련이 목적이다. 티빙은 창립 이래 단 한 번도 흑자를 올리지 못했다. 줄곧 경영난을 겪어온 자회사에 신세를 질 정도로 재정 상황이 나빠졌단 의미다.

티빙은 법인이 설립된 2020년 영업손실 61억원을 시작으로 매년 적자 규모가 커지고 있다. 2021년에는 762억원, 2022년은 1191억원의 적자를 기록했다. 연간 매출이 2021년 1315억원에서 2022년 2476억원으로 증가하긴 했지만, 상황이 녹록지 않다.

단기 차입금의 상환일은 오는 12월 29일이다. CJ ENM 입장에선 이 지점도 부담이다. 하반기 실적이 개선되지 못한다면 2024년도 사업 운영이 더욱 악화할 수 있다는 관측이 나오는 이유다.

CJ ENM은 경영 악화는 자회사 지분 매각으로도 이어졌다. 5년간 자회사로 두고 있던 빌리프랩의 지분 모두를 지난 9월 하이브에 넘기기로 했다. 가지고 있던 빌리프랩의 지분 51.5%을 넘기는 대가로 1500억원 확보하고, 이를 통해 경영난을 끊어내겠단 취지다.

빌리프랩은 아이돌 ‘엔하이픈’의 소속사다. 탄탄한 팬덤을 구축한 엔하이픈의 수익성을 고려하면 ‘뼈아픈 매각’이란 평가가 업계 전반에서 나온다. 그러나 이마저도 공정거래위원회가 ‘정확한 자료 제출’을 이유로 기업 결합 심사 기간을 연장하면서 연내 종결이 불투명한 상태다.

‘반등 카드’ 마련에 안간힘…피프스시즌에 쏠린 눈

CJ ENM의 경영난 돌파 방향성은 ‘콘텐츠 강화’로 요약된다. 잘하는 분야의 사업을 더욱 강화하고, 효율화해 반등을 이루겠단 취지다. 특히 현재 경영난의 주된 이유로 지목되는 자회사 ‘피프스시즌’(옛 엔데버콘텐츠)의 경쟁력 강화에 초점을 맞췄다.

피프스시즌은 2022년 1월 인수 절차를 마무리한 글로벌 스튜디오다. CJ ENM은 당시 7억8538만 달러(약 9300억원)를 들여 지분 80%를 확보했다. 이 과정에서 피프스시즌이 보유하고 있던 4000억원의 차입금도 고스란히 떠안았다. CJ ENM 순차입금은 이에 따라 올 상반기 2조6583억원을 기록했다.

피프스시즌 로고. [제공 CJ ENM]

인수 당시 K-콘텐츠 중심 기업의 미국 할리우드 진출이란 평가와 무리한 사업 확장이란 우려가 동시에 나왔다. CJ ENM은 글로벌 진출 교두보 마련에 무게를 뒀지만, 사업은 목표와 달리 흘렀다. 피프스시즌은 2022년 692억원의 연간 영업손실을 내면서 티빙과 함께 ‘돈 먹는 하마’로 전락했다. 피프스시즌 올해 상반기에도 935억원의 적자를 올렸다.

피프스시즌은 판권을 많이 보유한 사업적 특성을 지닌다. 이는 무형자산상각비의 자본적지출(CAPEX) 규모의 상승을 의미한다 CJ ENM 입장에선 재무적 부담인 셈이다. 업계에선 피프스시즌의 무형자산상각비만 1년에 1조원 규모가 될 수 있다는 분석이 나오기도 한다. 차입금 증가와 무형자산상각비 상승은 CJ ENM의 신용 등급과도 직결된다. 실제로 한국신용평가(한신평)는 CJ ENM의 자회사 실적 개선과 차입금 감축 여부를 들여다보고 있다고 밝힌 바 있다.

CJ ENM 입장에선 피프스시즌의 사업 확장이 더욱 간절해진 셈이다. 회사가 설정한 수익 개선 방향성은 글로벌 네트워크를 기반으로 한 콘텐츠 유통 확대다. 피프스시즌은 핵심 경쟁력을 강화하고 CJ ENM과의 시너지를 본격화 ‘콘텐츠 명가’의 명성을 입증하겠단 포부다.

CJ ENM이 해당 전략의 첫 성과로 꼽은 사업은 피프스시즌과 글로벌 OTT 플랫폼 ‘로쿠’의 협업이다. 로쿠는 2008년 북미 시장에서 처음으로 OTT 사업을 시작한 곳으로 현재 운영 중인 플랫폼의 합산 이용자는 7300만명에 달한다.

피프스시즌은 이 기업과 콘텐츠 유통 파트너십을 체결하고 본격적인 수익성 개선에 나선다. 피프스시즌은 이를 통해 로쿠의 드라마·예능 등 ‘오리지널 콘텐츠’와 ‘프로그램 포맷’을 북미·중남미 지역을 제외한 전세계에 유통할 수 있는 권리를 확보했다.

피프스시즌은 로쿠의 오리지널 TV 시리즈 ‘어니스트 레노베이션’(Honest Renovations)과 서바이벌 예능 프로그램 ‘파이트 투 서바이브’(Fight to Survive), ‘모리모토의 스시 마스터’(Morimoto's Sushi Master) 등 인기 콘텐츠를 유통할 예정이다. 리얼리티 쇼 ‘컵케이크 가이즈’(The Cupcake Guys)의 유통 또한 기대 요소로 꼽힌다. 유통 콘텐츠 라인업을 순차 확대해 수익성을 극대화할 방침이다. CJ ENM 관계자는 “미국 작가·배우 파업이 마무리 수순에 접어든 가운데 CJ ENM과 피프스시즌의 합병 시너지가 가시화되고 있다”며 “피프스시즌의 제작 및 유통 사업이 점차 본궤도에 오르고 있어 턴어라운드에 속도를 낼 것으로 기대된다”고 설명했다.

CJ ENM 측은 피프스시즌 경쟁력 강화 외에도 ▲티빙의 사업 확장 ▲Mnet ‘보이즈 플래닛’을 통해 결성된 아이돌 ‘제로베이스원’의 활동 ▲스튜디오스의 경쟁력을 바탕으로 한 영화·예능 콘텐츠 강화 ▲기대작을 통한 TV 광고 실적 개선 ▲인공지능(AI) 도입을 기반으로 추진 중인 제작 효율성 제고 등을 실적 개선 요인으로 꼽았다.

CJ ENM 관계자는 “경영 개선을 위해 전사적 역량을 결집 중”이라며 “올 하반기 실적은 상반기보다 나아질 것으로 기대한다”고 말했다.