[GAM]앱로빈의 AI에 광고주 매료, 주가 최고가 시도②

이 기사는 8월 28일 오후 4시10분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<앱로빈의 AI에 광고주 매료, 주가 최고가 시도①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = AXON2.0 효과는 모바일게임 인앱 광고 시장에서 앱로빈의 입지를 더욱 단단하게 하는 결과로 이어졌다. 앱디스커버리는 광고주의 누적 지출액이 100억달러가 넘는 이른바 주요 UV(사용자획득) 플랫폼이다. 15~20%의 관련 시장 점유율로 구글과 메타에 이어 3위를 기록 중이다. 웨드부시는 "AXON2.0이 고객의 광고 지출 효율성을 높이고 있다"고 평가했다.

|

| 앱로빈 홈페이지 갈무리 [사진=앱로빈] |

4. "20~30% 성장 기대"

앱로빈의 관련 기술이 즉각적인 효과를 내 광고주로부터 큰 호응을 얻을 수 있었던 것은 사용자의 개인 데이터나 추적에 크게 의존하지 않는 소위 '맥락 기반'이어서다. 앱이나 게임의 현재 상황, 콘텐츠, 사용자의 즉각적인 행동 등 맥락에 기반해 타깃팅 기술을 높인다는 의미다. 투자자의 우려와 달리 애플이 사용자 추적을 제한하려고 iOS14.5부터 도입한 개인정보 보호 강화 정책에는 큰 영향을 받지 않았고 이런 기술이 AI 성능이 강화된 AXON2.0와 결합해 광고주의 더 높은 ROAS로 이어졌다.

앱로빈은 AXON2.0을 위시로 앞으로 소프트웨어 플랫폼 사업부 매출액이 연간 20~30% 성장할 것으로 자신한다. 자사의 플랫폼을 이용한 광고가 앱 내에서 표출되는 형태이기에 시장 범위 자체가 제한적이라는 지적이 있지만 사용자 모바일 사용 시간은 늘고 있어 관련 사업부 매출액의 견조한 성장세는 이어질 것으로 회사는 본다. AI 기능 등 고기능화 스마트폰이 나올수록 사용 시간은 비례해 늘 것으로 예상한다.

5. 인접 시장으로 확대

그렇다고 앱로빈이 모바일 인앱 시장만 염두에 두는 것은 아니다. 2022년 Wurl(월) 인수 등 커넥티드TV 시장에서의 입지 확보도 시도 중이다. 또 모바일 게임 앱 내에서 진행 중인 현재 사업처럼 전자상거래 웹페이지의 공간을 활용하는 사업도 전개 중이다. 소위 '인접 시장'으로의 확장 전략이다. 광고주들은 현재 커넥티브TV용이나 웹페이지용 광고도 앱디스커버리를 통해 할 수 있다.

|

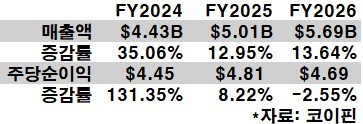

| 앱로빈 연간 실적 애널리스트 컨센서스 [자료=코이핀] |

두 시장 모두 고성장을 노려볼만한 곳이다. 이마케터에 따르면 커넥티드TV에서의 광고 지출액은 지난해 250억달러로 21% 증가한 것으로 추정됐다. 전자상거래 웹페이지의 경우 직접적인 통계가 파악되지는 않았지만 미국 리테일 업계의 올해 광고 지출액이 23% 증가할 것으로 예상된다는 점에서 관련 시장의 잠재적 성장 가능성을 간접적으로 가늠할 수 있다.

비주력 사업부인 게임 앱 개발 부문은 축소를 진행해 이익률 강화를 도모한다. 일각에서 게임 앱 개발 부문의 매각을 준비 중인 것 아니냐는 이야기가 나올 정도다. 게임 앱 개발 사업 축소로 인한 매출액 영향은 불가피하겠지만 관련 자원을 핵심 사업부에 더 쓰고 자본효율성을 끌어올리겠다는 회사의 의지가 읽힌다. 올해 2분기 기준 전체 매출액의 34%를 차지한다.

6. 아직 저렴?

월가의 애널리스트들은 앱로빈이 현재와 같은 고성장률은 유지하지 못한다고 해도 최소 몇 년 동안은 10%가 넘는 견조한 확장세를 이어갈 것으로 본다. 코이핀이 집계한 애널리스트 추정치 컨센서스에 따르면 올해 연간 매출액은 44억3000만달러로 작년 대비 35% 증가가 예상되는 한편 내년과 내후년은 각각 13%와 14%의 증가율이 전망된다. 연간 주당순이익은 올해 4.45달러로 작년의 2.3배가 기대되는 한편 내년은 8% 증가가 예상된다. 다만 내년은 3% 감소가 전망된다.

|

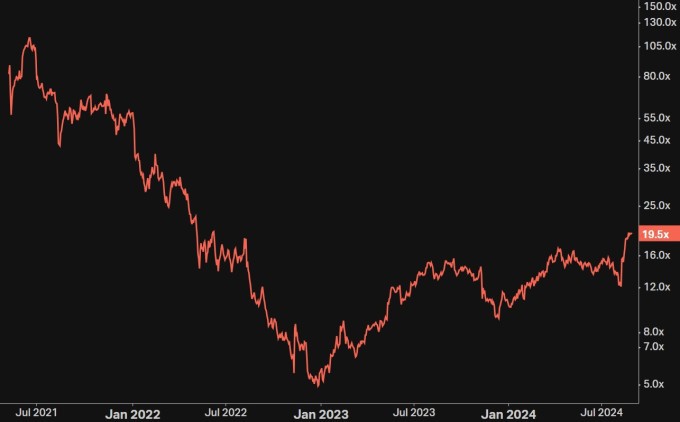

| 앱로빈 포워드 PER 상장 이후 추이 [자료=코이핀] |

강세론자들은 AI 기술의 발전으로 더욱 정교한 광고 타깃팅이 가능해졌고 광고 효과도 더욱 좋아진 것이 가시적으로 느껴져 앞으로 광고주들의 지출액은 계속 늘어난다고 본다. 따라서 앱로빈의 주가가 올해 큰 폭으로 반등했다고 해도 앞으로 더 오를 여지가 있다는 게 이들의 주장이다. 이미 메타와 구글이라는 대형사와의 경쟁 구도 속에서 가치를 증명하고 성공적으로 사업을 영위하고 있다는 사실이 강세론자들의 신뢰 이유가 되고 있다.

현재 앱로빈의 주가수익배율(PER, 포워드<결산 미발표 향후 4개 분기 주당순이익 추정치 누계분 4.63달러 기준>)은 19.5배로 상장 이후 평균치 27.3배를 크게 밑돌고 업계 중앙값 23.7배도 하회한다. PER이 상장 이후 평균치가 아닌 업계 중앙값으로 회복한다고 하면 이론상 주가는 현재가보다 22% 높은 109.73달러가 돼야 한다. 일부 강세론자 사이에서는 앱로빈의 업계 내 위치를 고려할 때 PER이 더 높아야 한다고 주장하기도 한다.

팁랭크스에 따르면 현재 월가 애널리스트 사이에서는 매수론이 대다수다. 담당 애널리스트 11명 가운데 매수가 8명, 2명이 중립, 1명이 매도다. 다만 12개월 내 실현을 상정하고 제시된 전체적인 목표가 평균값은 95.6달러로 현재가보다 6% 높은 수준에 불과한 것으로 집계됐다.