[GAM]엔비디아 '잭팟' 드러켄밀러 소형주 베팅 따라해볼까 -①

이 기사는 7월 24일 오후 3시45분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 억만장자 투자자 스탠리 드러켄밀러의 베팅이 연이어 적중, 월가의 조명을 받고 있다.

인공지능(AI) 대장주 엔비디아(NVDA) 베팅으로 잭팟을 터뜨린 그가 차익을 실현한 뒤 갈아탄 소형주 섹터 역시 상승 날개를 달았기 때문.

시장 전문가들은 드러켄밀러의 소형주 투자를 추종해도 좋다는 데 한 목소리를 낸다. 소형주 상승 모멘텀이 상당 기간 지속될 수 있다는 의견이다.

듀케인 패밀리 오피스의 창업자 겸 회장인 드러켄밀러는 포브스 '리얼타임 억만장자 인덱스'를 기준으로 순자산 규모 62억달러의 큰 손이다.

지난 2022년 4분기 엔비디아를 58만주 이상 사들였던 그는 2024년 1분기 보유 물량을 70% 축소, 17만6000주만 남기고 차익을 실현했다.

2022년 4분기 엔비디아의 주가가 11~18달러 영역에서 거래됐고, 2024년 1분기 50달러 초반에서 출발해 최고 94달러 선까지 뛴 점을 감안할 때 드러켄밀러가 이끄는 듀케인 패밀리 오피스가 작지 않은 수익률을 거둔 것으로 미루어 짐작할 수 있다.

미국 증권거래위원회(SEC)의 13F 보고서에 따르면 2024년 1분기 엔비디아 물량을 대폭 축소한 드러켄밀러는 뉴욕증시의 소형주에 집중 투자하는 상장지수펀드(ETF) 아이셰어 러셀 2000 ETF(IWM)의 상승에 베팅하는 콜옵션을 대량 매입했다.

|

| 스탠리 드러켄밀러 [사진=블룸버그] |

해당 콜옵션은 전체 포트폴리오에서 15%에 달하는 비중을 차지하고 있다. 미국 온라인 투자 매체 모틀리 풀에 따르면 듀케인 패밀리 오피스가 보유한 IWM 물량은 7억달러에 이른다.

마켓워치에 따르면 IWM은 1월 17일 189.48달러에서 저점을 찍었고, 7월16일 226.64까지 상승했다. 드러켄밀러가 IWM을 매수했던 1분기 저점과 최근 고점을 기준으로 20%에 가까운 평가차익이 발생한 셈이다.

인공지능(AI) 테마를 중심으로 빅테크에서 소형주로 로테이션이 전개되면서 러셀2000 지수가 단기간에 강한 랠리를 펼쳤지만 월가는 추가 상승에 무게를 둔다.

|

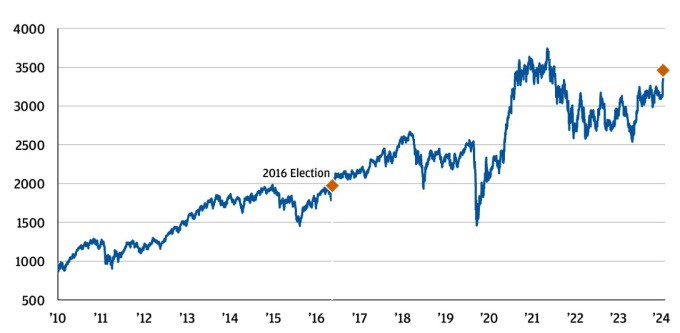

| 2010년 이후 솔랙티브 2000 추이 [자료=블룸버그] |

야데니 리서치는 보고서를 내고 신종 코로나바이러스(코로나19) 팬데믹 사태 전까지만 해도 대형주와 소형주의 밸류에이션이 큰 차이를 보이지 않았지만 최근 간극이 크게 벌어졌다고 지적했다.

S&P500 지수의 선행 PER(주가수익률)이 22배 내외에 이르는 반면 소형주로 구성된 S&P 스몰캡 600 지수의 선행 PER이 15 배 가량에 그친다는 것.

야데니 리서치는 소형주가 대형주에 비해 30% 이상 저평가된 상태이며, 이 같은 격차는 사례를 찾기 힘들다고 강조한다.

이른바 M7(Magnificent 7, 애플, 아마존, 엔비디아, 알파벳, 마이크로소프트, 메타 플랫폼스, 테슬라)를 필두로 빅테크가 브레이크 없는 상승 랠리를 펼치는 사이 소형주가 소외된 결과로 풀이된다.

드러켄밀러가 1분기 소형주 ETF를 기초자산으로 하는 콜옵션을 대량 매입한 사실이 확인됐을 당시 뜻밖이라는 표정을 지었던 투자자들은 관련 섹터가 강한 상승 기류를 연출하자 억만장자의 베팅이 또 한 차례 적중했는 반응과 함께 추격 매수를 저울질하는 모습이다.

조지 소로스의 오른팔로 통하는 억만장자가 2분기 이후 콜옵션을 처분했을 가능성을 배제할 수 없지만 아직 이를 보유중이라면 뉴욕증시의 '거대한 로테이션'을 적중시킨 셈이다.

매크로 경제 및 상품시장 리서치 업체 뎀프드 스프링에 따르면 도널드 트럼프 전 대통령이 비즈니스 위크와 인터뷰에서 대만을 저격한 이후 5거래일 사이 M7의 시가총액이 3490억달러 급감한 반면 러셀2000 종목의 시가총액이 3240억달러 불어났다.

데이터트렉 리서치는 보고서를 내고 "대형주에서 소형주로 투자 자금의 이동이 아직 종료되지 않았다"고 판단했다.

UBS 역시 보고서를 내고 대형 IT 종목의 지나친 비중 확대를 지양해야 한다는 의견을 제시했다. 이른바 M7의 주당순이익(EPS) 성장률이 2024년 1분기 42.2%에서 2025년 1분기 15.5%로 후퇴할 것이라는 관측이다.

JP모간도 같은 목소리를 냈다. 2024년 상반기 S&P500 지수와 나스닥100 지수가 스몰캡을 각각 16%와 18% 앞질렀지만 최근 스몰캡이 9% 랠리하는 사이 두 개 지수의 상승폭이 각각 2% 와 약 1%를 기록, 역전이 발생했다는 것.

JP모간은 보고서를 통해 스몰캡의 상승에 대해 세 가지 배경을 제시했다. 먼저, 펀더멘털이다. 인플레이션이 꺾인 한편 성장률이 둔화, 연방준비제도(Fed)의 이른바 피벗(pivot, 정책 전환)에 힘이 실린다는 얘기다.

여기에 민간 소비가 여전히 탄탄하게 유지되고 있어 내수 비중이 높은 소형주에 우호적인 여건이 형성됐다고 JP모간은 강조한다.

이어 기술적인 측면의 청신호다. 7월 현재 헤지펀드 업계의 스몰캡 숏 포지션이 사상 최대 규모에 이르고, 최근 증시 전반의 로테이션이 숏 커버링을 촉발시키면 소형주의 강한 상승 랠리를 일으킬 수 있다는 설명이다.

마지막으로 정치권 상황 역시 소형주에 유리한 형국이라고 JP모간은 강조한다. 리서치 업체 퍼 프레딕트잇에 따르면 11월 미국 대통령 선거에서 트럼프 전 대통령이 승리할 가능성이 63%로, 전월 대비 8%포인트 뛰었다.

세금 인하와 규제 완화 등 트럼프 전 대통령의 공약을 근거로 볼 때 소형주가 반사이익을 얻을 것이라고 JP모간은 주장한다.

2016년 대선 당시에도 소형주의 강세 흐름이 두드러졌다. 트럼프 전 대통령이 당선된 이후 한 달 사이 소형주 섹터가 7% 상승했고, 1년 뒤 14% 상승했다.

블룸버그에 따르면 소형주로 구성된 솔랙티브 2000은 7월17일 기준 5거래일 동안 10% 폭등했고, 이에 따라 52주 최고치 기록을 세웠다.