[GAM]스태그플레이션 경고음 ② 월가 경착륙 베팅, M7 운명은

이 기사는 2월 22일 오후 4시55분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 고용부터 성장률까지 미국 경제 지표가 호조를 이루고 있지만 일부 투자은행(IB)이 제기한 스태그플레이션 경고가 설득력을 얻고 있다.

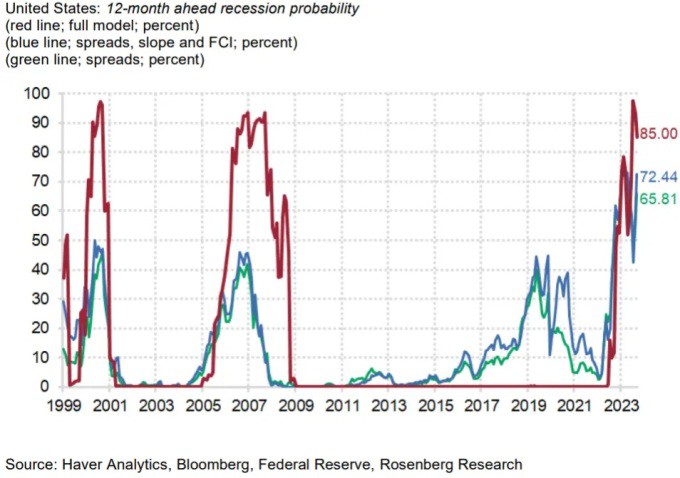

끈적한 물가 상승이 지속되는 가운데 미국 경제가 침체에 빠질 것이라는 얘기다. 월가의 베테랑 이코노미스트인 데이비드 로젠버그는 미국 경제의 침체 가능성이 85%라는 진단을 내렸다.

로젠버그 리서치 회장으로 활약중인 그는 보고서를 내고 전미경제연구소(NBER)와 금융시장 여건 지수들을 근간으로 하는 모델에서 12개월 이내 미국 경제 침체 가능성을 85%로 나타내고 있다고 밝혔다. 이는 2008년 금융위기 이후 최고치에 해당한다.

그는 해당 모델이 1999년 이후 다른 모델에 비해 가장 정확하게 침체 신호를 보냈다고 강조한다. 가령, 2023년 일드커브가 50%의 침체 가능성을 예고했을 때 자신의 모델은 12%로 제시했고, 연착륙 전망이 적중했다는 것.

로젠버그는 "경기 침체가 비껴간 것이 아니라 지연됐을 뿐"이라며 "실제로 침체가 닥치면 주식시장에 커다란 재앙이 될 것"이라고 말했다.

|

| 로젠버그 리서치의 경기 침체 모델 [자료=로젠버그 리서치, 블룸버그] |

S&P500 지수가 사상 처음 5000선을 뚫고 올랐다가 반납했지만 뉴욕증시가 여전히 골디락스 시나리오를 반영하고 있다는 얘기다.

도이체방크의 짐 라이드 글로벌 경제 헤드 역시 같은 목소리를 냈다. 그는 투자 노트를 내고 "침체에 앞서 경제 지표가 호조를 이루는 현상은 드물지 않다"며 "2001년과 2008년 침체 전에도 블룸버그에 '소프트랜딩(soft-landing, 연착륙)'이라는 단어의 등장이 크게 늘어났다"고 전했다.

|

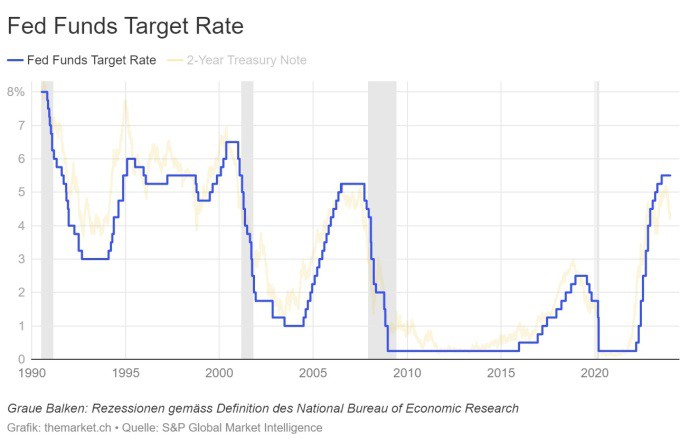

| 미국 연방기금 금리 추이 [자료=S&P글로벌마켓인사이트] |

미국 경제가 2023년 3분기 연율 기준 4.9% 성장한 데 이어 4분기에도 3.3% 성장했고, 1월 비농업 부문 신규고용이 35만3000건에 이르는 등 굵직한 지표가 호조를 이루고 있지만 신용 부문의 적신호가 두드러진다고 그는 강조한다.

실제로 뉴욕연방준비은행에 따르면 2023년 4분기 기준 미국 신용카드 연체율이 8.5%에 달했고, 오토론 연체율 역시 7.7%로 집계됐다.

2022년 초 4%였던 신용카드 연체율이 두 배 이상 뛰었고, 이 같은 상승은 2008년 금융위기 이전 상황과 흡사하다는 지적이다.

이와 별도로 미국 모기지은행가협회(MBA)에 따르면 모기지 대출 연체도 2024년 말 기준 10.81%로 뛰었다.

여기에 1월 소매판매가 전월 대비 0.8% 감소했다는 상무부의 발표가 우려를 더한다. 소매판매가 월가의 예상보다 큰 폭으로 둔화되자 시장 전문가들은 바이든 행정부가 집행한 팬데믹 지원금이 바닥을 드러내면서 미국 경제의 70%를 차지하는 민간 소비가 본격적으로 꺾이기 시작했다는 해석을 내놓았다.

월스트리트저널(WSJ)은 상당수의 이코노미스트가 미국 경제의 펀더멘털에 대해 경제 지표와 다른 목소리를 내고 있다고 보도했다.

루크 타일리 윌밍턴 트러스트 이코노미스트는 신문과 인터뷰에서 "고용 시장의 상황이 지표에서 확인되는 것만큼 좋지 않다"고 주장했다.

1월 신규 고용이 폭발적으로 늘어났지만 기업들이 줄줄이 대규모 감원에 돌입했다는 것. 실제로 주요 외신에 따르면 알파벳이 엔지니어와 하드웨어, 광고 등 주요 사업 전반에 걸쳐 수 천명을 감원한 데 이어 유튜브 사업 부문 직원을 100명 추가 감원하기로 했다.

파라마운트 글로벌이 전체 직원의 3%에 해당하는 800명 가량을 감원할 예정이고, 워너 뮤직 그룹은 약 10%의 직원 600명을 감축하기로 했다.

이 밖에 픽사와 나이키, 스카이 그룹, 디즈니, 리비안 등 주요 기업들이 일제히 2024년 인력 감축을 예고한 상황이다.

ING는 보고서를 통해 채권시장 지표가 점차 강한 침체 신호를 보내고 있다고 밝혔다. 미국과 독일 국채 수익률 사이에 강력한 동조 현상이 미국 경제에 대한 경고음이라는 얘기다.

한편에서는 주거비와 서비스 부문이 주도하는 인플레이션이 쉽게 꺾이지 않을 것이라는 주장이 나왔다.

래리 서머스 미국 전 재무장관은 블룸버그TV에 출연해 "1월 물가 지표는 연착륙에 대한 의문을 품게 한다"며 "대다수의 이코노미스트가 주거비와 관련해 임대 시장만 주목하지만 자가주거비(owner-occupied housing services costs) 항목까지 종합적으로 판단해야 하며, 이 관점에서 볼 때 주거비가 떨어지고 있다는 판단은 틀렸다"고 주장했다.

이른바 슈퍼코어(super-sore)로 통하는 서비스 부문의 물가 상승 압박 역시 지난 1월 폭발적이었다고 그는 강조했다.

월가의 피벗(pivot, 정책 전환) 기대감이 한풀 꺾인 가운데 서머스 전 장관은 연준의 금리 인상 가능성을 15% 가량으로 제시했다.

앞서 씨티그룹도 보고서를 내고 연준이 다음 행보로 금리 인상 카드를 꺼내들 가능성을 배제할 수 없다고 밝혔다.

|

| 엔비디아 로고 [사진=블룸버그] |

이와 관련, 로이터는 연준의 금리 인하 기대감이 한풀 꺾이면서 월가의 트레이더들이 미국 경제의 경착륙 시나리오에 베팅하고 나섰다고 보도했다.

헤지펀드를 중심으로 미국 옵션 시장에서 국채 수익률이 하락할 때 차익을 내는 이른바 리시버 스왑션(receiver swaptions) 거래가 급증했다는 얘기다.

트레이더들이 경기 한파로 인해 안전자산인 국채 매입 수요가 늘어날 가능성에 무게를 두고 있다는 의미로 풀이된다.

뱅크오브아메리카(BofA)는 보고서를 내고 "매크로 경제 측면에서 하드 랜딩(hard landing, 경착륙)과 노 랜딩(no landing, 무착륙) 사이에서 균형이 이뤄지고 있지만 옵션 시장은 경착륙에 무게를 싣는 움직임"이라고 전했다.

한편 일본과 영국 경제가 2024년 4분기 기준 침체 영역에 진입했고, 분데스방크는 독일 경제가 이미 침체에 빠졌을 가능성을 언급했다.

독일 경제의 회복이 미미하고, 2024년 1분기 국내총생산(GDP)가 2분기 연속 감소해 침체가 공식화될 수 있다고 중앙은행은 밝혔다.

자산시장 전망과 관련, 1970년대와 흡사한 스태그플레이션을 경고한 JP모간은 이번 보고서에서 1967~1980년 사이 채권이 주식을 포함한 다른 자산에 비해 크게 아웃퍼폼한 사실을 강조했다.

성장 기대감에 기대 상승 탄력을 보이는 주식보다는 미국 국채와 우량 회사채가 유리하다는 조언이다.

로젠버그 역시 주식에 대해 부정적인 의견을 내놓았다. 그는 주식의 차익을 실현해야 할 때라고 주장하고, 특히 2023년 이후 뉴욕증시의 대장주로 꼽히는 M7(아마존, 알파벳, 애플, 엔비디아, 마이크로소프트, 메타 플랫폼스, 테슬라)가 1970년대 니프티 피프티와 흡사하다고 지적했다.

실적 호조를 앞세워 강세를 나타냈던 50개 우량주는 1973~1975년 사이 60%에 달하는 폭락을 연출했다.