[GAM]2024년 뉴욕증시 대장주는 F4 ① M7 앞지를 성장주는

이 기사는 1월 5일 오후 4시13분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 2024년 미국 주식 투자자들이 증시 뉴욕증시 전반의 흐름보다 궁금해 하는 것은 이른바 M7의 향방이다.

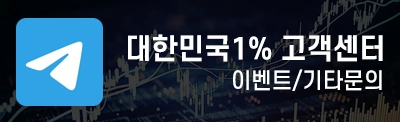

7개 빅테크로 구성된 M(Magnificent) 7이 2023년 뉴욕증시의 대장주였다는 데 이견의 여지가 없다. S&P500 지수의 연간 총수익률 가운데 M7가 차지한 비중이 약 3분의 2에 달했다.

업계에 따르면 나스닥 지수가 2023년 43% 이상 폭등했고, S&P500 지수와 다우존스 지수가 각각 24%와 14% 오른 가운데 7개 빅테크가 일제히 큰 폭으로 아웃퍼폼했다.

인공지능(AI) 테마를 앞세워 엔비디아(NVDA)가 238.9% 폭등했고, 메타 플랫폼스(META)와 테슬라(TSLA)가 각각 194.1%와 101.7% 랠리했다. 아마존(AMZN)이 80.9% 뛰었고, 알파벳(GOOGL)과 마이크로소프트(MSFT), 애플(AAPL)이 각각 58.3%, 56.8%, 48.2% 상승했다.

이들 종목의 2024년 전망은 엇갈린다. 상당수의 시장 전문가들이 엔비디아를 필두로 2023년 강한 랠리에 따른 밸류에이션 부담을 지적한다.

|

| M7의 2023년 주가 상승률 [자료=블룸버그] |

스파우팅 록 애셋 매니지먼트의 리스 윌리엄스 수석 전략가는 블룸버그와 인터뷰에서 "M7가 대장주 입지를 유지하기 위한 유일한 길은 미국 경제의 경착륙"이라고 말했다.

포트폴리오를 설계하는 입장에서 이익 성장과 현금흐름 등 강력한 재무 지표를 구축한 이들 종목의 매입이 훌륭한 헤지 전략이라는 점에서 연착륙이 확실시될수록 선호도가 떨어질 여지가 높다는 판단이다.

투자은행(IB) 업계가 새로운 대장주를 찾아 나선 가운데 미국 온라인 투자 매체 모틀리 풀은 2024년 'F4(Fabulous 4)'라는 새로운 주도주가 등장, 뉴욕증시의 상승 기류를 이끌 것이라고 전망했다.

소위 '팹(fab) 4)'는 전세계 600억장의 음반 판매 기록을 세운 영국 4인조 록 밴드 비틀즈(Beatles)의 별칭이기도 하다.

모틀리 풀이 비틀즈의 흥행만큼 강한 주가 상승을 보일 것으로 전망하는 4개 종목은 신용카드 업체 비자(V)와 사이버 보안 솔루션 업체 크라우드스트라이크 홀딩스(CRWD), 전자상거래 플랫폼 업체 쇼피파이(SHOP), 그리고 2023년 세 배 이상 급등한 반도체 업체 엔비디아(NVDA)다.

4개 종목에 비자가 포함된 점이 다소 의아하지만 모틀리 풀은 심심해 보이지만 강한 종목이라고 평가한다.

엔비디아처럼 투자자들을 흥분시킬 만한 이름도 아니고, 비즈니스 모델이 지나칠 정도로 단순해 보이지만 주가 수익률 만큼은 특별하다는 것.

실제로 업계에 따르면 지난 2008년 뉴욕증시에 입성한 비자는 기업공개(IPO) 이후 15년간 연평균 21%에 달하는 주가 상승 기록을 세웠다.

공모주에 1만달러를 투자했다면 원금이 20만4000달러로 늘어났다는 계산이 나온다. 모틀리 풀은 비자가 2024년 이후에도 시장을 앞지르는 주가 상승률을 이어갈 것으로 기대한다.

IT 공룡 기업 못지 않은 장기 강세 흐름에는 화려해 보이지 않지만 단단한 비즈니스 모델이 배경으로 자리잡고 있다.

9월30일로 종료된 업체의 2023 회계연도를 기준으로 비자의 네트워크를 통해 이뤄진 결제가 2120억건에 달했다.

금액 기준으로 결제 규모는 12조달러를 웃돌았다. 미국을 필두로 주요국 곳곳에 강력한 네트워크를 구축, 금융 결제 서비스 시장에서 지배적인 입지를 확보한 사실이 수치를 통해 확인된 셈이다.

2023 회계연도 비자는 327억달러의 매출액과 173억달러의 순이익을 달성했다. 매출액은 전년 대비 11% 늘어났고, 순이익은 16% 증가했다.

2023 회계연도 순이익률은 52%로, 2022년 50%에서 2%포인트 상승했고, 주당순이익(EPS)은 8.30달러로 전년 7.02달러에서 18% 뛰었다.

비자는 2024 회계연도부터 3년간 매출액이 연평균 9.2% 늘어날 것이라고 전망했다. 이는 월가의 예상치인 5.4%를 크게 웃도는 수치다.

비자 주가는 2023년 12월13일(현지시각) 263.25달러로 사상 최고치 기록을 세운 뒤 완만하게 후퇴, 2024년 1월4일 259.61달러에 거래를 마쳤다.

미국 온라인 투자 매체 식킹알파가 비자를 '강력 매수' 추천하는 등 월가는 최고치 랠리에도 추가 상승 가능성을 열어 두는 모습이다.

안정적인 이익 성장과 함께 적극적인 주주 환원이 비자의 투자 매력으로 꼽힌다. 업체는 161억달러 규모의 자사주 매입과 배당을 실시했다.

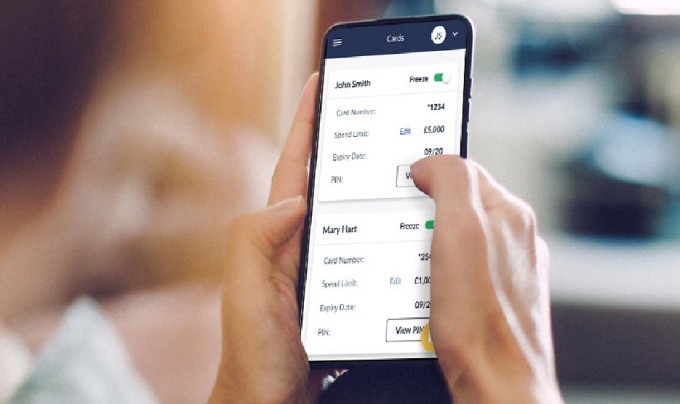

|

| 비자의 모바일 핀테크 플랫폼 [사진=업체 제공] |

한편 비자는 '버핏 종목'으로도 널리 알려져 있다. 주요 외신에 따르면 버크셔 해서웨이는 포트폴리오에 비자 주식을 22억달러 보유한 것으로 파악됐다.

사이버 보안 솔루션 업체 크라우드스트라이크는 투자은행(IB) 사이에 인공지능(AI) 테마 종목으로도 꼽힌다.

|

| 크라우드스트라이크 [사진=업체 홈페이지] |

AI에 기반한 보안 모듈을 제공, 고객 기업들의 네트워크와 데이터를 보호하기 때문. 모틀리 풀은 사이버 해킹과 다양한 형태의 공격이 급증하면서 보안 솔루션 수요 역시 가파르게 늘어나는 추세를 감안할 때 크라우드스트라이크의 몸값이 크게 뛸 것이라고 예상한다.

실제로 주요 외신에 따르면 2023년 병원과 학교, 소매 업체와 카지노까지 해커들의 공격에 홍역을 치렀다.

크라우드스트라이크의 존재감 확대는 실적을 통해 확인됐다. 업체는 2023년 3분기 7억8600만달러의 매출액을 달성했다. 이는 전년 동기에 비해 35% 늘어난 수치다.

같은 기간 순이익은 주당 82센트로 집계됐다. 전년 동기 대비 무려 105% 급증한 것. 업체의 매출액과 순이익은 시장 조사 업체 팩트셋이 집계한 월가의 전망치인 7억7700만달러와 주당 74센트를 크게 앞질렀다.

애널리스트가 특히 주목하는 대목은 연간반복매출(AAR, Annual Recurring Revenue)이다. 말 그대로 연간 재발생하는 매출액을 의미하는 지표로, 특정 기업이나 비즈니스 모델의 수익성을 측정하는 데 효과적이다.

2023년 3분기 크라우드스트라이크의 AAR은 31억5000만달러로 파악됐다. 이는 전년 동기에 비해 35% 급증한 동시에 월가의 전망치인 31억4000만달러를 상회한 성적이다.

2023 회계연도 1~3분기 사이 업체의 매출액 가운데 구독료가 차지한 비중이 94%에 달했고, 전체 고객들 가운데 5가지 이상의 보안 모듈을 이용하는 고객이 63%로 집계됐다.

RBC 캐피탈 마켓은 기업 분석 보고서를 내고 "크라우드스트라이크가 3분기 실적 호조를 이룬 것은 IT 보안 솔루션에 대한 수요가 크게 늘어났기 때문"이라고 설명했다.

웰스 파고는 보고서를 내고 2024년 뉴욕증시의 톱픽 가운데 하나로 크라우드스트라이크를 꼽았다. 2023년 업체의 주가가 두 배 이상 급등했지만 추가 상승을 겨냥한 매수 전략이 유효하다는 의견이다.

스티펠 역시 보고서를 내고 크라우드스트라이크의 투자의견을 '보유'에서 '매수'로 상향 조정했다. 엔드포인트(endpoint) 보안 시장에서 업체가 두각을 나타내고 있어 매출 호조가 지속될 것이라는 기대다.

엔드포인트 보안은 데스크톱과 노트북, 휴대폰 등 최종 사용자 디바이스를 악성 소프트웨어나 해킹 공격으로부터 보호하는 솔루션이다.