[GAM]킨더모간, 고배당과 방어주 '교본'…AI 플레이까지①

이 기사는 10월 24일 오후 4시21분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 미국 천연가스 운송업체 킨더모간(종목코드: KMI)이 시세 방어력과 고배당의 장점을 두루 갖춘 소위 '인컴 투자처'의 전형으로 거론되고 있다. 최근 주식시장의 시세를 이끄는 인공지능(AI) 열풍의 수혜주로도 거론된다는 점에서 월가 애널리스트들의 호감도가 높다.

1. 후한 배당금의 이유

통상 킨더모간과 같은 에너지 관련주는 원자재 시세 등락에 큰 영향을 받는다는 인식이 많고, 이런 까닭에 안전 중시의 투자자 사이에서 꺼려지는 것이 사실이다. 하지만 킨더모간 같은 운송업체는 통념과는 반대다. 운송 수입이 에너지값이 아닌 운송 물량에 기반해서다. 에너지 가격이 떨어져도 운송량이 유지된다면 매출에 큰 영향이 없는 셈이다.

|

| 킨더모간의 간판 [사진=블룸버그통신] |

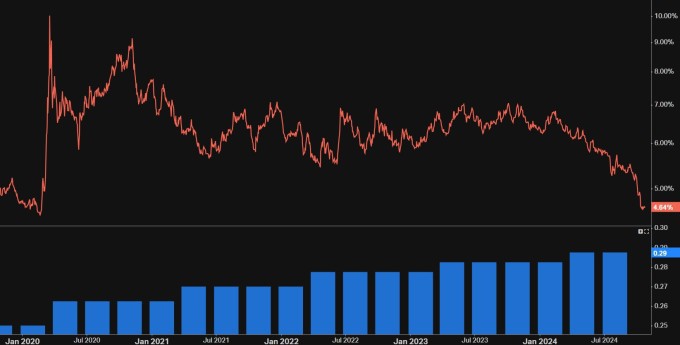

천연가스는 미국에서 유틸리티급 발전량(대규모 상업용 발전)의 43%를 차지하는 중요한 에너지원이다. 그런 점에서 더울 때나 추울 때나 밤이나 낮이나, 천연가스는 상시 필요하다. 킨더모간이 꾸준하게 현금흐름을 창출하며 배당금을 후하게 줄 수 있는 배경이자 경기 방어력도 갖췄다는 말이 나오는 이유다. 현재 킨더모간의 예상 연간 배당금을 기준으로 한 배당수익률은 4.6%다. S&P500 1.2%의 4배가량이다.

*킨더모간은 미국 천연가스 생산량의 40%를 운송하는 업체다. 약 6만6000마일(약 10만6217km) 길이의 천연가스 파이프라인과 미국 천연가스 저장용량의 15%에 해당하는 관련 시설을 보유 중이다. 이밖에 약 9500마일(1만5288km) 길이의 석유 정제품 및 원유 파이프라인도 보유 중이다. 산업용 이산화탄소도 운송한다. 총 미국에 139곳의 터미널(파이프라인으로 운송된 에너지 제품을 저장하는 한편 트럭·기차·선박 등으로 운송시키는 작업이 이뤄지는 시설)을 운영 중이다.

배당수익률 4.6%는 회사의 '연초 이후 주가(23일 종가 24.77달러) 상승률이 40%'임에도 기록 중인 수치라는 점에서 고무적이다. 주가가 상승하면 배당수익률은 떨어지기 마련인데 떨어진 배당수익률조차 높은 편으로 분류돼서다. 역으로 말하면 연초에는 배당수익률(2월 한때 6.8%)이 훨씬 높았다는 얘기가 된다. 현재는 연초보다는 낮지만 킨더모간이 7년째 배당금을 증액(올해 5월 분기별 지급분 주당 28.7센트로 28.2센트에서 18% 상향)해오고 있어 투자자 사이에서는 일관적인 배당정책을 둘러싸고 기대가 많다.

|

| 킨더모간의 배당수익률과 분기별 주당배당금 5년 추이 [자료=코이핀] |

2. 복리효과의 교본

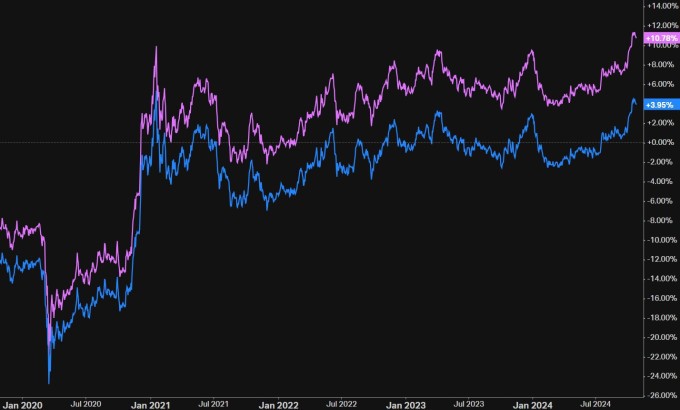

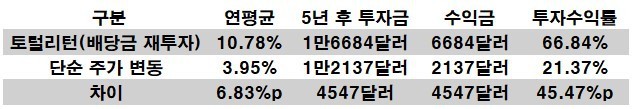

킨더모간은 이른바 '복리효과'의 교본이라고도 할 수 있다. 그 이유는 킨더모간의 과거 투자 수익률에서 확인할 수 있는데, 지난 5년 동안 킨더모간 주식에 투자금을 빼지 않고 계속 넣었다(복리 투자)고 가정했을 때, 배당금 재투자 경우와 그렇지 않은 경우에서의 격차가 상당하는 사실에서 배경을 엿볼 수 있다. 배당금 재투자가 복리효과의 '증폭 장치'라는 점을 상기하기에 좋은 사례다.

지난 5년 동안 킨더모간에서 받은 배당금을 재투자했을 때의 연평균 수익률은 10.78%인 반면 단순 주가변동에 따른 수익률은 3.95%로 파악됐다. 킨더모간에 1만달러를 넣었다면 재투자의 상황에서는 5년 뒤 1만6684달러가 되고 재투자하지 않았다면 1만2137달러가 된다. 연평균이 아닌 누적 수익률로 비교하면 66.84%와 21.37%의 차이다. 투자 원금이 1만달러가 아니라 10만달러라면 투자자가 체감하는 수익률 격차는 더 커진다.

|

| 킨더모간의 토털리턴(배당금 재투자 포함, 보라색)과 단순 시세 변동률(파란색) 5년 연평균 추이 [자료=코이핀] |

|

| 킨더모간 과거 5년 배당금 재투자와 단순 주가 변동의 수익률 비교(1만달러 투자 가정) |

앞으로도 이런 수익률이 보장될지는 알 수 없지만 배당금만큼은 기대해 봄 직하다. 주주환원이 원천이 되는 킨더모간의 잉여현금흐름(FCF)에서 배당지급액의 비중이 51% 정도에 머물러 있어 배당금을 추가 증액할 여력이 있다고 판단돼서다. 관련 비율의 적정 수준은 기업의 성격에 따라 달라질 수 있는데 재무적으로 안정적인 기업은 75% 이하가 양호한 수준으로, 경기 변동에 민감하거나 실적 변동성이 큰 기업은 50% 이하가 바람직한 것으로 간주된다.

3. AI 플레이

당장 킨더모간의 FCF 추이는 들쑥날쑥하다. '꾸준한 현금창출력'을 갖췄다는 앞선 설명과 대조적이다. 하지만 그 이유를 들어보면 납득이 된다. 현재 킨더모간은 천연가스 수요의 급증을 예상하고 관련 수요에 대응하기 위해 적극적인 설비투자를 전개 중이다. 즉 미래 현금흐름을 더 왕성하게 창출하기 위해 투자 중이라는 의미다. 그렇다고 현재 FCF가 적자라는 얘기는 아니다. 올해 연간 예상 FCF는 전년 동기 대비 30% 감소가 예상되지만 그 규모는 29억2300만달러로 업계 상위권이다.

▶②편에서 계속