[GAM] 연일 천장 뚫는 美 건설주들 ② 호재 이미 반영?

이 기사는 12월 10일 오후 11시51분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김현영 기자 = 미국의 주택건설 시장은 상업용 부동산과 달리 빠르게 회복하며 올해 이 부문에 대한 투자 수익률도 쏠쏠했다. 미국 건설업체와 관련 산업을 추적하는 상장지수펀드(ETF)인 '아이셰어즈 미국 주택건설 ETF'(ITB, 운용자산 22억2000만달러)는 연초 이후 총수익률이 51.51%에 달하고 'SPDR S&P 홈빌더 ETF'(XHB, 15억7000만달러)도 올들어 44.78% 수익률을 거뒀다.

미 연방준비제도(Fed·연준)의 금리인상 주기가 완료되면 주택 경기가 한층 활기를 되찾을 것이란 긍정론이 퍼지면서 개별 종목의 연말 랠리도 이어지고 있다. 8일 뉴욕증시에서 DR 호튼(DHI)은 138.87달러, 레나(LEN)는 140.00달러, 풀티 그룹(PHM)은 96.61달러, NVR(NVR)은 6538.36달러, 톨 브라더스(TOL)는 93.26달러, KB홈(KBH)은 56.92달러로 각각 6일에 이어 7일 기록했던 52주 최고가를 갈아치웠다.

|

| 연초 이후 XHB vs ITB 수익률 [자료=etf.com] |

월가 투자은행(IB)들의 투자의견과 목표주가도 며칠 사이 계속 바뀌면서 미국 주택 건설업계를 향한 뜨거운 관심을 반영했다. 눈에 띄는 점은 2024년 주가 향방 알림이가 될 수 있는 IB들의 목표주가 평균이 크게 오르지 않았다는 점이다.

최근 주가가 급등한 만큼 상당수 종목의 추가 상승 여력(향후 12개월 목표주가-현재 주가)이 현저히 줄고, 일부 종목은 이미 목표주가를 넘어선 수준인데도 불구하고 IB들은 이를 크게 상향 조정하지 않고 있다. 이와 관련해 최근의 긍정적 변화와 전망이 이미 주가에 반영됐다는 지적이 나온다.

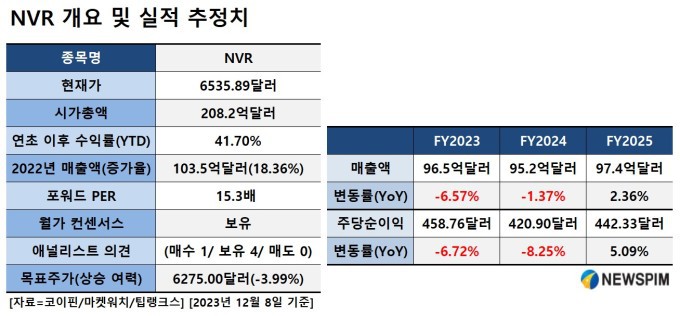

국내 투자자들에 다소 생소한 종목이지만 올해 2분기에 워런 버핏이 이끄는 버크셔 해서웨이가 신규 매입해 화제가 된 3개 주택 건설업체 중 하나인 NVR(NVR)이 그중 하나다. NVR에 대한 월가 목표주가 평균은 6275.00달러인데, 8일 종가가 벌써 6535.89달러다. 월가 전망대로라면 내년 주가가 4%가량 빠진다는 얘기다.

미국 증권거래위원회(SEC) 13F 보고서에 따르면 버크셔 해서웨이는 올해 2분기에 NVR 주식을 7060만달러어치, 1만1112주 편입했다. 이와 함께 DR 호튼 주식 596만9714주를 7억2600만달러에 사들였고 레나 주식 15만2572주를 1720만달러에 매입했다. 투자의 귀재 버핏이 미국 1위, 2위, 4위 주택 건설업체 주식을 8억1400만어치 담았다는 소식에 주택경기 바닥론에 힘이 실리며 주가 상승세가 두드러지기도 했다.

|

| 워런 버핏 버크셔 해서웨이 회장 [사진=블룸버그] |

◆ NVR(NVR)

시가총액: 208억2000만달러

연초 이후 상승률(YTD): +41.70%

포워드 PER: 15.3배

월가 '보유' (매수 1/ 보유 4/ 매도 0)

목표주가 평균 6275.00달러(-3.99% 전망)

52주 최고가 6538.36달러(23년 12월 8일)

2022년 매출 103억5000만달러(18.36% 증가)

NVR(NVR)은 주택 건설과 모기지 뱅킹 부문으로 사업을 운영하는 미국 주택 건설업체로, 35개 대도시 지역과 15개 주에서 라이언 홈즈, NV 홈즈, 하트랜드 홈즈라는 브랜드로 단독주택, 타운하우스, 콘도 건물을 건설하고 판매한다.

2022회계연도 매출액이 103억5000만달러(전년 대비 18.36% 증가)로 매출액 기준 미국 주택 건설업계 4위인 NVR은 현재 시가총액이 208억2000만달러에 달한다. 올들어 주가는 41.70% 상승했고 월가에선 '보유' 의견이 지배적이다.

애널리스트들은 내년 매출과 순이익이 '마이너스 성장'할 것으로 본다. 코이핀 집계에 따르면 2023회계연도(올해 12월 마감) 매출은 96억5000만달러로 전년 대비 6.57% 감소하고, 2024회계연도 매출은 95억2000만달러로 1.37% 줄어들 것으로 추정됐다. 주당순이익(EPS) 전망치는 올해 458.76달러, 내년 420.90달러로 각각 6.72%, 8.25% 감소가 예상됐다.

NVR은 대부분 주요 주택 건설업체와 약간 다른 비즈니스 모델을 사용한다. 대규모 토지를 매입한 후 구매자에게 조금씩 떼어 파는 일반적인 방식과 달리 NVR은 토지에 대한 옵션을 보유하면서도 구매자를 위해 집을 지을 준비가 될 때까지 토지를 매입하지 않는다. DR 호튼과 레나가 토지 개발과 주택 건설을 둘 다 하는 것과 달리 NVR은 주택 건설에만 집중한다는 점이 차별화 포인트다.

이러한 '가벼운 토지 자산' 방식을 통해 NVR은 뛰어난 자기자본이익률(ROE)을 달성하고 침체된 시장 환경에서도 우위를 점할 수 있다고 전문가들은 말한다. NVR의 현재 현금 보유액은 18억6000만달러다. 다만 이들은 토지 개발을 하지 않는 전략이 주택시장 침체기에는 고가의 토지를 소유하는 위험을 줄여주지만 호황기에는 상방 여력을 제한할 수 있다고 귀띔한다.

|

| 매물로 나온 미국 주택 [사진=블룸버그] |

1993년 상장 이후 NVR의 주가는 지금까지 무려 6만7841% 뛰었다. 기업공개(IPO) 이후 연간 매출 1~3위인 DR 호튼 주가가 4548%, 레나가 1만2198%, 풀티 그룹이 6911% 오른 것과 비교된다. NVR의 8일 종가는 6535.89달러이고 52주 최고가는 8일 장중 달성한 6538.36달러, 52주 최저가는 올해 1월 3일 기록한 4519.05달러다.

NVR은 1주당 가격 부담이 큰 데다가 12개월 예상 순이익 기준 주가수익배율(포워드 PER)이 15.3배로 동종업체 대비 높다. DR 호튼이 10.0배, 레나가 9.6배, 풀티 그룹이 8.6배인 것을 고려하면 버핏이 앞세우는 가치 투자 논리를 적용할 때 투자 매력이 다소 떨어지는 듯 보인다.

다만 15배 정도의 포워드 PER은 동종업체에 비해 프리미엄이 붙었지만 역사적으론 저렴한 밸류에이션이라며 부동산 시장이 정상화되면 NVR이 큰 수혜자가 될 것이란 전문가 의견도 나온다. 버크셔 해서웨이가 매입한 DR 호튼, 레나와 달리 NVR은 현재 배당금을 지급하지 않는다. 그래도 1994년 시작한 자사주 매입 프로그램이 있고 지난 5년간 이를 통해 주식 수를 9% 줄였다.

NVR의 주택 건설에 집중하는 비즈니스 모델과 우수한 대차대조표는 DR 호튼과 레나보다 더 안전한 투자처로 보이지만, 배당금이 없다는 점은 배당 소득을 추구하는 투자자들에게 덜 매력적일 수 있다. 다른 종목에 비해 월가에서 투자의견을 내는 IB가 많지 않고 현재 주가는 이들이 제시한 목표주가 평균인 6275.00달러를 이미 넘었다.

|

▶▶③편에서 계속됨