‘금리 또 올라?’ 美 국채 수익률 상승에 우량 기업들, 앞다퉈 회사채 발행

지난 주 역대 최대 회사채 발행

월가 “고금리 탓에 M&A 위축”

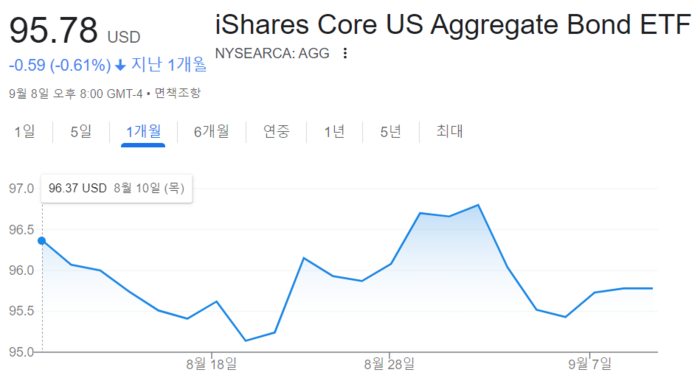

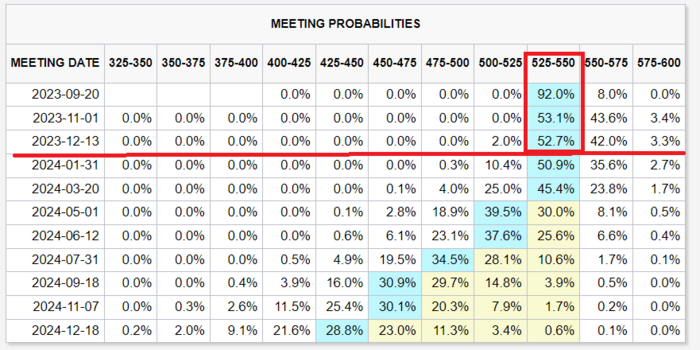

미국 우량 기업들이 앞다퉈 회사채 발행에 나섰다. 미국 10년 만기 국채 수익률이 고공 행진하면서 기업들 차입 비용이 꾸준히 오른 가운데 ‘미국 중앙은행’ 연방준비제도(Fed·연준)의 금리 인상 리스크가 좀처럼 수그러들지 않기 때문이다. 월가에서는 기업들의 차입 비용 부담 탓에 인수합병(M&A) 시장이 위축될 것으로 보고 있다.

9일(이하 현지시간) 기준 지난 주간 미국 채권 시장에서는 우량 기업들의 회사채 발행이 몰리면서 채권 발행 규모가 500억 달러를 돌파했다고 월스트리트저널(WSJ)이 피치북을 인용해 전했다. 우량 기업이란 회사 신용이 투자 등급 이상인 경우를 말한다.

특히 지난 5일에는 필립 모리스 인터네셔널을 비롯해 듀크 에너지와 서던 컴퍼니 등 우량 기업 19곳이 미국 내에서 채권 47종을 발행 판매했다. 이 날은 미국 10년 만기 국채 수익률이 직전 거래일 대비 9bp(=0.09%포인트) 뛰면서 채권 시장 변동성을 키웠던 시기다. 이들 기업이 발행한 회사채 수는 피치북이 집계를 시작한 2012년 이후 일일 단위 최다 규모다. 판매 금액은 모두 합쳐 380억 달러에 달했으며, 금액을 기준으로 보면 2020년 4월 이후 최다 규모다. 지난 2020년 4월은 코로나19 대유행(팬데믹) 탓에 연준이 기준 금리를 0.00~0.25% 로 대폭 인하한 시기로 10년 만기 국채 수익률이 뛰기 시작한 시점이다.

이어 우량 기업들은 6일에도 미국 내에서만 총 135억 달러 규모의 채권 10종을 판매했다. 이처럼 단기에 회사채 발행이 집중된 데 대해 웰스파고의 모린 오코너 채권신디케이트 글로벌 대표는 “적어도 단기에는 금리가 낮아지지 않을 것이라는 현실을 기업들이 받아들인 결과”라고 설명했다.

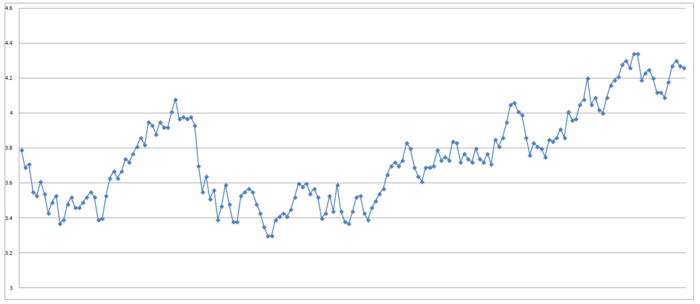

10년 만기 국채 수익률은 시중 장기 금리 가이드 라인 역할을 한다. 해당 국채 수익률은 지난 6일 4.30% 로 올라서면서 지난 8월 21일(4.34%) 이후 최고치를 기록했다. 국채 수익률이 다시 상승세로 돌아서자 투자 등급 기업들의 대출 이자율도 덩달아 뛰었다. 지난 주 투자 등급 기업에 대한 대출 이자율 평균치는 5.7% 를 기록했는데 이는 2008년 글로벌 금융 위기 이후를 기준으로 볼 때 매우 높은 수준이다.

다만 금리가 오른 탓에 기업들 이자 부담이 높아졌고 덩달아 인수합병(M&A) 시장이 위축될 것이라는 의견이 나온다. 골드만삭스는 “팬데믹이 본격화된 2020년을 제외하고 보면 올해 글로벌 M&A 규모는 작년에 비해 40% 급감했으며 2013년 이후 가장 둔화된 분위기” 라고 지적했다.

* 기사 원문(출처): https://www.mk.co.kr/news/stock/10826216