금리인하 확신 월가, 채권·저평가 주식으로 자금 이동

[시드니=뉴스핌] 권지언 특파원 = 일찌감치 연방준비제도(연준)의 긴축 종료 및 내년 금리 인하를 확신한 월가 투자자들은 채권과 저평가 주식으로 이미 자금을 이동 중이라는 조사 결과가 나왔다.

15일(현지시각) 마켓워치를 통해 공개된 MFS 서베이에 따르면 5개월 전 투자자들 중 52% 정도는 채권 듀레이션을 늘리고 있으며, 응답자의 3분의 1 정도는 내년 중 미국 채권 비중을 늘릴 계획이라고 답했다. 또 응답자의 4분의 1 정도는 신흥국 채권 비중도 확대할 예정이라고 말했다.

해당 조사는 지난 5월 31일부터 6월 5일 사이 112명의 자산운용 관계자들을 대상으로 실시됐으며, 이날 일반에 공개됐다.

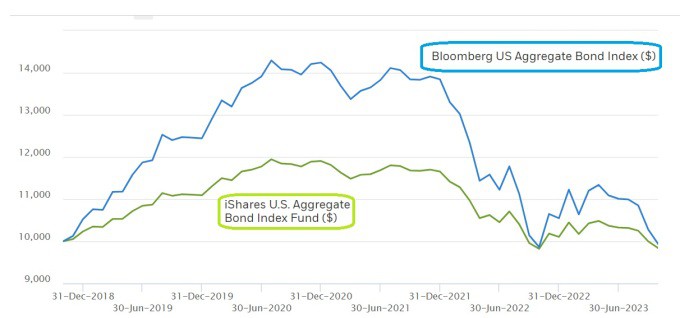

과거 오랜 저금리 기조로 인해 금리와 반대인 채권 가격은 높은 수준을 유지해왔고, 듀레이션이 긴 채권일수록 인기가 없었다.

하지만 18개월 가까운 연준의 금리 인상으로 채권 가격이 근 20년래 최저치로 떨어지자 저가 매수 시점이라는 확신이 강해진 것이다.

지난달 미국채 10년물과 30년물 수익률이 5% 부근까지 오르며 16년래 최고치(가격 하락)를 찍었고, 최근 두 채권 수익률은 4.5%와 4.7% 정도로 내려와 주요 미 채권 지수는 전체 수익률 측면에서는 연초 이후 플러스 영역을 바라보고 있다.

팩트셋에 따르면 투자등급 미국 채권들을 추종하는 블룸버그 미 종합 채권지수는 15일 기준으로 연초 이후 수익률이 0.4%로 올라왔다.

|

| 채권 지수 지난 5년 흐름 비교 [사진=아이셰어즈 홈페이지] 2023.11.16 [email protected] |

또 미국 채권 상장지수펀드(ETF)인 AGG(iShares Core U.S. Aggregate Bond)는 올해 총 수익률 0.7% 정도를 기록 중이다.

물론 최근 랠리에도 불구, 대다수 채권 지수들은 수 년의 기간으로 볼 때 수익률은 한참 마이너스 수준이다.

팩트셋에 따르면 잔존만기 20년 이상 채권을 편입하는 블룸버그 미국채 지수의 경우 3년 총 수익률이 마이너스 39% 정도다. 마찬가지로 아이셰어즈 20년 이상 미국채 ETF인 TLT도 연초 이후 수익률은 마이너스 7.3% 수준이다.

하지만 투자자들은 연준의 긴축이 마침표를 찍고 금리 인하가 머지않은 만큼 채권 가격이 당연히 상승할 것으로 확신하고 있다.

MFS 인베스트먼트 솔루션스 그룹 담당이사 존 배리는 "주식 측면에서는 투자자들이 지난 몇 년 사이 낙폭이 상대적으로 더 컸던 종목들에서 기회를 찾고 있다"고 말했다.

해당 서베이에서 응답자 60% 정도는 미국 중소형주가 앞으로 1~3년 정도는 대형주보다 아웃퍼폼할 것으로 기대했고, 응답자의 약 21%는 1년 안에 대형주와 성장주 익스포저를 축소할 계획이라고 답했다.