中 경제위기가 불러온 킹달러, 金·달러 투자 진정한 승자는?

대표적인 안전자산으로 통하는 미국달러와 금 가격이 8월 들어 등락을 거듭하고 있다. 5월 트로이온스(약 31.1g)당 2055달러(약 272만 원)로 사상 최고가를 기록했던 국제 금 가격은 이후 2000달러 안팎을 오르내리다 8월 17일 1915달러(약 253만 원)까지 하락했다(그래프1 참조). 반면 한동안 1200원대에 머물던 달러/원 환율은 8월 18일 1343원까지 상승해 최고점을 찍었다(그래프2 참조). 이렇게 같은 시기 두 자산의 희비를 엇갈리게 만든 것은 중국의 부동산 위기와 경기둔화 우려에 따른 강달러 현상이다.

중국發 부동산 위기… 금 울고 달러 웃고

일반적으로 달러와 금값은 ‘역의 상관관계’를 보인다. 달러로 표시되는 금을 원화로 거래하는 국내 투자자의 경우 달러/원 환율이 오르면 구입비용이 증가해 수요가 줄어드는 것이다. 그럼에도 많은 투자자가 금을 자산 포트폴리오에 담는 이유는 금이 미국달러는 물론, 미국 주식, 한국 주식, 한국 국채, 미국 국채 등 다양한 자산과 낮은 상관관계를 지녀 투자 위험성이 분산되기 때문이다.

또 최근 금 수요가 증가한 데는 미국 금리인상이 마무리 단계라는 시장 전망도 작용했다. 금과 달러의 수요를 결정하는 중요 요소는 바로 금리다. 금은 이자가 없지만, 달러는 이자가 발생한다. 따라서 금리가 높아지면 달러를, 낮아지면 금을 더 선호하게 돼 역사적으로 미국 금리인상이 중단될 때마다 금 가격이 상승했다.

하지만 이런 예측이 빗나가면서 8월 한 달 동안 금에 투자한 이들은 마이너스 수익률을, 달러에 투자한 이들은 플러스 수익률을 얻었다. 금 투자자와 달러 투자자의 희비는 국내에 상장된 ETF(상장지수펀드)를 통해 확인된다.

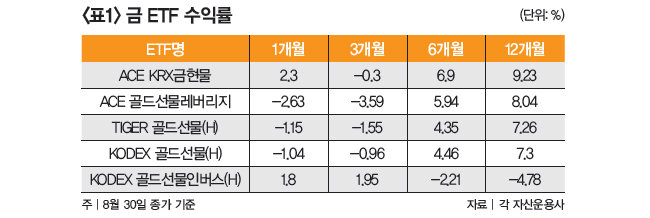

8월 30일 기준 금의 경우 ‘ACE KRX금현물’과 하락에 베팅한 ‘KODEX 골드선물인버스(H)’만이 1개월 수익률 각각 2.3%와 1.8%를 기록했을 뿐, ‘ACE 골드선물레버리지’ -2.63%, ‘TIGER 골드선물(H)’ -1.15%, ‘KODEX 골드선물(H)’ -1.04% 등 마이너스 수익률로 전환됐다(표1 참조).

반면 달러 ETF는 상대적으로 수익률이 껑충 뛰었다. 대표적인 달러 투자상품인 ‘KODEX 미국달러선물’과 ‘KOSEF 미국달러선물’은 1개월 수익률이 4.14%와 4.17%를 기록 중이다. 미국달러선물지수를 2배 추종하는 레버리지 상품의 경우 수익률도 2배다. ‘KOSEF 미국달러선물레버리지’는 7.71%, ‘TIGER 미국달러선물레버리지’는 7.73%, ‘KODEX 미국달러선물레버리지’는 7.92% 수익률을 올렸다(표2 참조).

물론 달러에 투자하는 ETF 가운데도 수익률 하락의 아픔을 맛본 상품들이 있다. 바로 달러 하락에 승부를 거는 인버스 상품이다. 역시 2배 하락에 베팅한 상품의 수익률 하락이 커 ‘KOSEF 미국달러선물인버스2X’는 1개월 수익률이 -7.25%, ‘TIGER 미국달러선물인버스2X’는 -7.23%, ‘KODEX 미국달러선물인버스2X’는 -7.3%를 나타냈다. 또한 1배 하락에 베팅한 ‘KOSEF 미국달러선물인버스’는 -3.29%, ‘KODEX 미국달러선물인버스’는 -3.32% 수익률을 기록했다.

환율 방향 섣불리 예측 어려운 상황

8월 24~26일(현지 시간) 열린 잭슨홀 미팅이 금융시장에 별다른 영향력을 미치지 않으면서 투자시장에 큰 변화는 없지만, 향후 어떤 요소가 자산시장을 뒤흔들지는 알 수 없다. 전문가들은 올해 금 가격이 추가 하락할 가능성이 있다고 본다. 임환열 신한투자증권 연구원은 “올해는 미국 연방준비제도이사회의 매파적 정책 기조에 대한 경계감이 이어질 것”이라며 “정책당국이 고물가 불안 해소에 중점을 두고 고금리 환경을 유지하려 하는 만큼 시장금리에 따른 금 가격 부담도 계속될 것”이라고 전망했다.

달러가치의 추가 상승 가능성 때문에 상대적으로 금 가격이 부진할 수 있다는 분석도 나온다. 박수연 메리츠증권 연구원은 “금리, 경기 등 펀더멘털을 중시하는 현 추세는 하반기에도 지속될 것”이라며 “선진국 중에서도 금리가 가장 높은 편에 속하는 미국 통화가치가 더 상승할 수밖에 없다”고 예상했다.

한편 미국의 긴축 기조가 재확인된 잭슨홀 미팅 이후 환율 방향에 관해서는 전문가들의 의견이 엇갈리는 모습이다. 권아민 NH투자증권 연구원은 “중국 경기둔화 우려와 맞물려 한국 수출 모멘텀의 개선이 지연될 수 있는 만큼 현 레벨에서 환율의 추가 상승 여력은 크지 않을 것”이라고 전망했다. 김찬희 신한금융투자 연구원도 “9월 연방공개시장위원회(FOMC) 정례회의에서 공식적으로 연준의 정책 스탠스가 확인되기 전까지는 경계심이 완전히 해소되기 어렵다”는 입장을 내놓았다.

반면 백석현 신한은행 연구원은 “환율 상승세가 소폭 꺾였지만 안정을 논하긴 이른 시점이다. 중국의 부동산 위기 불안으로 달러 선호도가 지지될 것이고, 아직은 중국 리스크가 환율에 충분히 반영되지 않았다”며 달러/원 환율의 추가 상승 가능성을 열어뒀다.

* 기사 원문(출처): https://weekly.donga.com/economy/3/04/11/4396972/1

![[GETTYIMAGES]](https://haesun247.com/data/editor/2309/2890167948_afiF1gCL_be218514301c5707e882f07086c47306e4c22b97.jpg)