[GAM]월가에 번지는 'S-공포' ③ 큰손들 빅테크 팔고 매입한 건

이 기사는 10월 27일 오후 4시03분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 월가의 큰손들은 스태그플레이션을 겨냥해 포트폴리오 재편에 나서는 움직임이다.

이른바 'S-경고'에 한 목소리를 내지 않는 투자자들도 빅테크를 중심으로 주식시장의 추가 하락을 경고하고 나서 주목된다.

실제로 나스닥 지수가 뚜렷한 적신호를 보내고 있다. 업계에 따르면 10월26일(현지시각) 나스닥 지수가 1.76% 하락하며 1만2595.61에 마감, 200일 이동평균선 아래로 후퇴했다.

전날 2.4% 급락하며 7월 기록한 고점에서 10% 이상 떨어진 지수는 이날 추가 하락하며 보다 깊은 조정 영역으로 진입했다.

상황은 대형주로 구성된 S&P500 지수도 마찬가지. 이날 지수는 1.18% 내린 4137.23에 거래를 종료했고, 장중 4127.90까지 밀렸다.

|

| 맨해튼의 나스닥 전광판 앞을 지나가는 사람들 [사진=블룸버그] |

장중 저점을 기준으로 지수는 7월 기록한 고점 4607.07 대비 10.4% 하락, 기술적인 측면에서 조정 영역에 빠졌다.

최근 공개된 IT 공룡 업체의 분기 실적이 월가의 예상치에 부합하고, 3분기 GDP 성장률 역시 연율 4.9%로 2021년 4분기 이후 최고치를 기록했지만 투자자들의 매수 심리를 회복시키는 데는 역부족이었다.

시장 전문가들은 국채 수익률 상승을 배경으로 지목한다. 단기물 국채 수익률이 5%를 웃돌면서 머니마켓펀드(MMF)를 포함해 손실 위험 없이 고수익률을 확보할 수 있는 기회가 발생했기 때문.

이론적으로 보더라도 시장 금리 상승으로 기업의 미래 현금흐름 할인율이 상승했고 이 때문에 현재 가치가 떨어지면서 밸류에이션 부담이 높아졌다.

이 같은 상황은 시장 지표에서도 확인된다. 10년물 국채 수익률에 대한 S&P500 지수의 이른바 어닝 일드(earning yield, PER 즉 주가수익률의 역수)를 비교한 수치인 ERP(equity risk premium, 주식 위험 프리미엄)이 대표적이다.

업계에 따르면 10월26일 지표를 기준으로 한 S&P500 지수의 ERP는 30bp(1bp=0.01%포인트)로 집계됐다. 이는 20년 평균치인 300bp를 크게 밑도는 수치다.

10년물 국채에 대한 S&P500 지수의 리스크 프리미엄이 20년 평균치의 10분의 1 수준으로 떨어졌다는 얘기다. 그만큼 주식 투자를 통한 기대 수익률이 떨어졌다는 의미로 풀이된다.

2008년 금융위기 이후 국채시장의 기간 프리미엄이 바닥권에 머물면서 주식시장의 밸류에이션 상승을 용인했지만 이 같은 지렛대 효과를 기대하기 어렵다고 월가는 지적한다.

투자은행(IB) 업계는 S&P500 기업의 2024년 이익이 12.1% 늘어날 것이라는 예상치가 지나치게 낙관적이라고 판단한다.

뱅크오브아메리카(BofA)는 보고서를 내고 펀드 매니저들이 2023년 초 이후 최근까지 주식 비중을 지속적으로 축소하는 움직임이라고 전했다.

10월 이후 빅테크의 '팔자'가 후끈 달아올랐다. 마켓워치에 따르면 나스닥100 지수를 구성하는 100개 IT 대기업 가운데 9개 종목이 10월 초 이후 15% 이상 급락했고, 10% 이상 내린 종목은 20개에 달했다.

특히 전기차 업체 테슬라(TSLA)가 17.8% 내렸고, 루시드(LCID)와 얼라인 테크놀로지(ALGN)가 각각 27.2%와 37.6% 내리 꽂혔다.

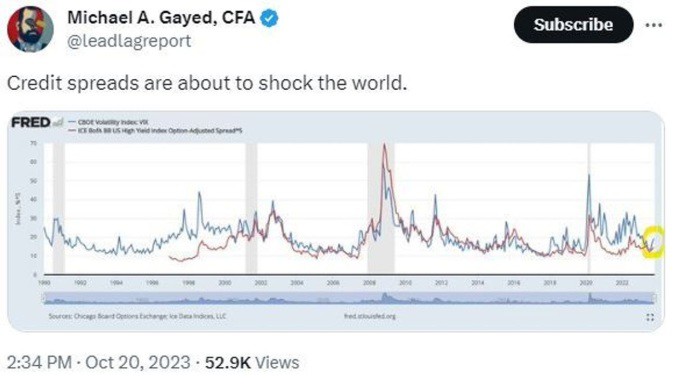

일부 시장 전문가들은 뉴욕증시에 패닉이 벌어질 수 있다고 경고한다. 타이덜 파이낸셜의 마이클 게이드 포트폴리오 매니저는 "국채 매도가 기업 신용 스프레드 상승을 초래하고 있다"며 "이는 금융시장 전반에 커다란 충격을 가할 것"이라고 내다봤다.

|

| 마이클 게이드가 소셜 미디어에 밝힌 의견 [자료=마이클 게이드] |

미국 빅테크를 팔아치우는 투자자들은 자금을 어디로 옮기고 있을까. 헤지아이 리스크 매니지먼트의 키스 맥컬로우 최고경영자(CEO)는 "스태그플레이션이라는 반갑지 않은 손님이 닥칠 전망"이라며 "분명 주식시장에 악재에 해당하지만 자산시장에서 기회가 없지는 않다"고 말했다.

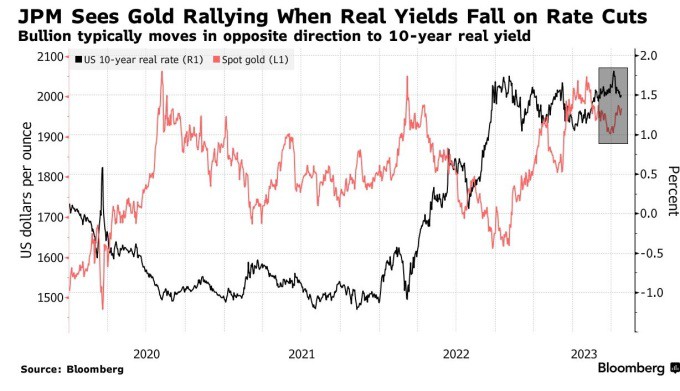

그는 미국 인플레이션이 연율 기준 3.5% 내외에서 상당 기간 머물 것으로 예상하고, 금값의 강한 상승을 점쳤다.

|

| 미국 10년물 국채 수익률과 금값 추이 [자료=블룸버그] |

10월26일 뉴욕상업거래소에서 온스당 1997.40달러에 거래, 2000달러 선 진입을 목전에 든 금 선물이 온스당 2150달러까지 오를 것이라는 전망이다.

이와 함께 그는 석유를 포함한 원자재 섹터에 대해서도 강세론을 제시했다. 불안정한 중동 정세를 감안할 때 유가가 언제든 큰 폭으로 뛸 수 있는 데다 스태그플레이션에 대응하는 데 에너지 섹터가 제격이라는 판단이다.

미국 경제 주간지 <이코노미스트> 역시 최신호에서 실물경기의 둔화 속에 고물가가 지속되는 상황을 감안, 에너지와 그 밖에 원자재 섹터의 비중 확대하는 전략을 추천했다.

에너지 섹터의 상장지수펀드(ETF) 가운데 대표 상품을 꼽히는 에너지 셀렉트 섹터 SPDR 펀드(XLE)는 연초 이후 2.59%의 성적을 냈고, 1년과 3년 누적 수익률이 각각 3.69%와 48.36%로 집계됐다.

맥컬로우 최고경영자(CEO)는 우라늄 섹터도 스태그플레이션 여건에 피난처라고 조언한다. 글로벌 X 우라늄 ETF(URA)는 연초 이후 약 32%의 고수익률을 냈고, 1년과 3년 사이 각각 29.14%와 36.57%의 성적을 올렸다.

스태시어웨이의 스테파니 룽 최고투자책임자(CIO)는 스태그플레이션이 상당 기간 지속될 가능성에 무게를 두고 인도 주식의 비중 확대를 추천했다.

글로벌 공급망 재편에 따른 반사이익과 애플(AAPL)을 포함한 해외 기업들의 투자를 앞세워 인도 경제와 주식시장이 강한 저항력을 보일 것이라는 판단이다.